Los institucionalistas estadounidenses, preocupados por la continuación del conflicto entre Ucrania y Rusia y la cuarentena en China, piensan ahora también que la lucha de la Reserva Federal contra la inflación podría obstaculizar el crecimiento económico. Esto ha provocado un creciente interés por colocar fondos en activos seguros, que creen que pueden resistir mejor los tiempos turbulentos y tienden a pagar altos dividendos.

Wall Street vuelve a recurrir a los refugios

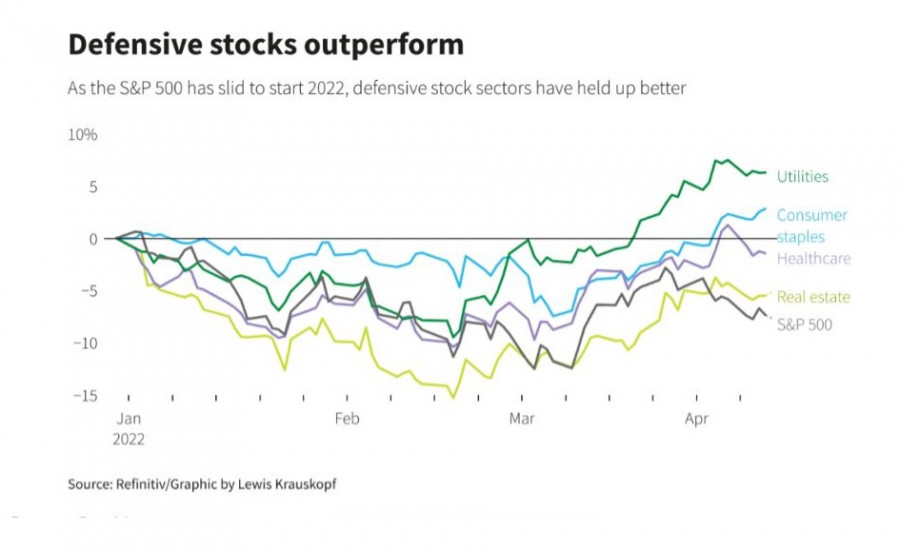

Tradicionalmente, estos sectores han sido la sanidad, los servicios públicos, los bienes de consumo y el sector inmobiliario. Estos son los que mostraron un crecimiento en abril, a pesar de que el mercado en su conjunto cayó, continuando la tendencia en la que suelen superar al índice S&P 500 en tiempos difíciles.

Su atractivo ha aumentado desde noviembre.

Los inversores temen ahora que la Fed esté estrangulando la economía estadounidense, ya que el regulador endurece agresivamente su política para combatir el aumento de los precios al consumo.

Aunque el crecimiento económico es fuerte ahora y no hay muchos motivos de preocupación, varios de los principales bancos de Wall Street han expresado su temor a que las agresivas medidas de la Fed puedan provocar una recesión, ya que operan en una economía frágil.

El mercado de bonos del Tesoro de los Estados Unidos, por ejemplo, dio la señal de alarma el mes pasado cuando los rendimientos a corto plazo de los bonos del Estado individuales a corto plazo superaron los rendimientos a largo plazo. El fenómeno, conocido como curva de rendimiento invertida, precedió a recesiones anteriores.

La razón del interés por los refugios seguros demuestra que la gente ve "todos estos obstáculos al crecimiento", dice Walter Todd, gestor de fondos de inversión.

Mientras que el S&P 500 ha bajado casi un 8% en 2022, los servicios públicos han subido más de un 6%, los esenciales un 2,5%, los sanitarios un 1,7% y los inmobiliarios un 6%.

La temporada de informes comienza la próxima semana. También informan las empresas de los sectores especificados, como el gigante de la salud Johnson & Johnson y el fabricante de alimentos básicos sólidos Procter & Gamble. Los inversores también estarán pendientes de los resultados del gigante del streaming Netflix y del fabricante de coches eléctricos Tesla.

Sin embargo, es probable que los ingresos hayan disminuido para casi todas las empresas tras la retirada de los mercados rusos y la escasez de productos de las fábricas chinas, por lo que los mercados están preparados para una cierta corrección de las cifras iniciales.

Sin embargo, también hay razones para creer que los buques insignia de los sectores de refugio mostrarán beneficios por los aumentos de precio anunciados el año pasado.

Los indicios de que los beneficios empresariales estadounidenses serán mayores de lo previsto este año podrían respaldar los argumentos de otros sectores del mercado, como los bancos, las empresas de viajes u otras compañías que se benefician del crecimiento de la economía. Las empresas de rápido crecimiento y las tecnológicas también se están beneficiando, y las acciones suelen subir en general.

Las acciones defensivas han demostrado su valor en el pasado.

Por ejemplo, DataTrek Research descubrió que los sectores de la atención sanitaria, los servicios públicos y los alimentos básicos han superado al S&P 500 hasta en 15-20 puntos porcentuales durante los periodos de incertidumbre económica de los últimos 20 años.

Lauren Goodwin, economista y estratega de carteras, dijo que el equipo de multiactivos de la compañía ha cambiado sus carteras a los valores de alimentación básica, atención sanitaria y servicios públicos en las últimas semanas y ha reducido la participación en los sectores financiero e industrial.

Las expectativas de una postura más agresiva de la Fed "han aumentado el riesgo de que este ciclo económico se acorte y han acelerado el cambio de nuestras asignaciones hacia estos sectores de renta variable defensivos", dijo Goodwin.

La Fed, que subió las tasas en 25 puntos básicos el mes pasado, ha señalado que está preparada para más subidas de tasas y una rápida reducción de su balance en casi 9 billones de dólares para bajar la inflación.

Con la subida de los precios, la renta variable de protección puede ser también "una especie de cobertura contra la inflación", dijo Mona Mahajan, senior estratega de inversiones.

"Cuando se piensa en que hay un poco más de poder en los precios, los consumidores tendrán que comprar sus productos básicos, su atención sanitaria, tal vez pagar sus facturas de servicios públicos, independientemente de las subidas de precios", señala Mahajan.

No todos los inversores son pesimistas sobre las perspectivas económicas, ya que muchos creen que el impulso podría cambiar rápidamente a otra área del mercado si resulta que la economía sigue siendo fuerte.

Art Hogan, estratega jefe de mercados, estima que hay un 35% de posibilidades de recesión este año, "pero ese no es nuestro escenario base".

"A medida que los temores de una inminente recesión disminuyen, creo que el interés por los activos defensivos también lo hará", dijo Hogan.

El aumento de las acciones de protección ha provocado una subida de su valor.

Según Refinitiv Datastream, el sector de los servicios públicos se cotiza a una previsión de 21,9 veces los beneficios, el nivel más alto registrado y muy por encima de su relación precio-beneficio media de cinco años, de 18,3 veces. El sector de productos básicos se cotiza con una prima de alrededor del 11% respecto a su PER medio a cinco años, mientras que el sector sanitario se cotiza con una prima del 5%.

"No me sorprendería en absoluto ver algún retorno a la media en este acuerdo durante un periodo de tiempo", dijo Todd. - "Pero mientras persistan estas preocupaciones sobre el crecimiento, se puede seguir viendo que estas zonas están relativamente mejor.

El giro hacia los refugios seguros parece lógico en el contexto de las crecientes medidas de cuarentena en China, que están obligando a muchas empresas multinacionales, como Apple, a sufrir daños adicionales debido a las paradas de producción y logística. Todo esto ejerce una presión adicional sobre los precios, haciéndolos subir. Por otro lado, la contracción del mercado ruso y la irrefrenable subida de los precios del combustible alimentan los temores de los inversores.

Aunque es difícil predecir cuánto será la inflación, ya está claro que el primer semestre de 2022 será especialmente turbulento. Y las acciones de refugio no son una mala forma de ganar dinero durante ese periodo.

La región de Asia se prepara: China se retrasa

Los mercados emergentes comienzan a desmoronarse: Sri Lanka se acerca al impago

Los fabricantes japoneses están interesados en un yen fuerte

Los analistas prevén el fortalecimiento del dólar canadiense

Amazon pasa por un mal momento y Hewlett-Packard se suma a su cotización